安永全球于近期更新发布了英文版《2022-2023年全球个人税收和移民指南》(Worldwide Personal Tax and Immigration Guide 2022-23 ),以下简称“《2022-2023年指南》”),对159个国家/地区的个人税收制度和移民规则予以阐述。指南所指个人税收制度涉及的税种主要涵盖个人所得税,也包含因国家/地区而异的其他税费,包括基于遗产、继承、赠与以及房产出租/转让等对个人征收的税种,以及社保费用、各种签证及移民规则等。

国际层面个人税收制度

发展趋势和近况

提到个人税收制度,当前实施范围最为广泛的是个人所得税(Personal Income Tax, PIT)制度,通常是指对个人的净收入和资本利得征收的税种。

国际货币基金组织(IMF)报告显示,个人所得税是发达经济体的主要收入来源之一,在收入调节方面的作用也比较重要。2019年发达经济体个人所得税财政收入占当年GDP的比例达到8.6%。但对于个人平均收入较低的发展中国家(LIDCs)和新兴市场经济体而言,个人所得税占GDP的比例较小(2019年约为2.1%),其对收入再分配的影响也有限。这主要是因为在LIDCs,个人所得税的申报缴纳一直仅仅集中在占人口总数比例相对较小的政府及公共部门的雇员或为数有限的大型企业员工。在这些国家中,除去平均收入较低之外,个人所得税的遵从度也受限。在新兴市场经济体中,个人所得税所占GDP比例也相对不大,仅为3.1%。根据中国政府官方数据,2022年中国的个人所得税占GDP比例为1.23%。

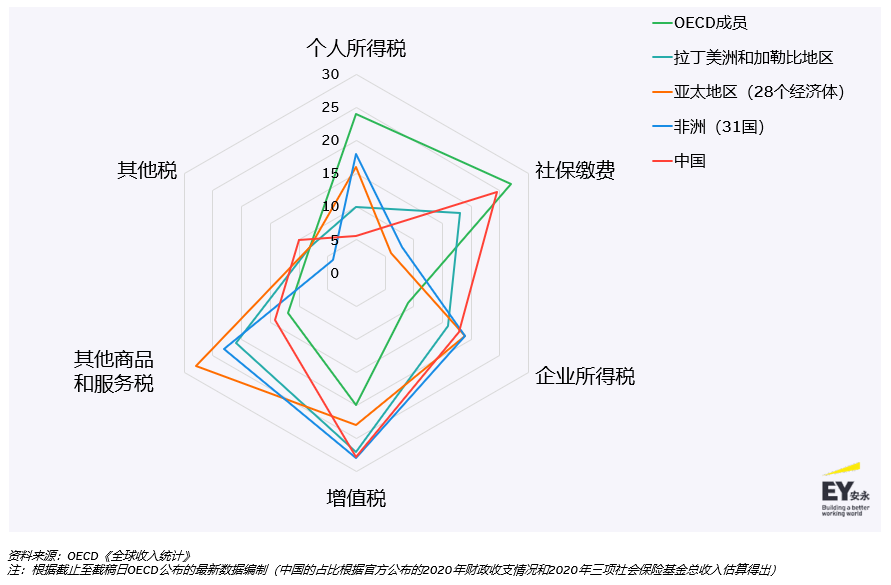

经合组织(OECD)最新版《全球收入统计》披露的信息也说明了个人所得税在发达经济体的税收收入地位重于其他经济体,由下图可以看出,个人所得税构成了OECD成员的主要税收收入(2020年占比约为24%);而非洲、拉丁美洲和加勒比地区以及亚太地区的经济体,税收收入主要来源于针对货物和服务征收的税(增值税、商品和服务税等)。

2020年OECD成员和地区税收结构(各税种收入占税收总收入的百分比,平均值):

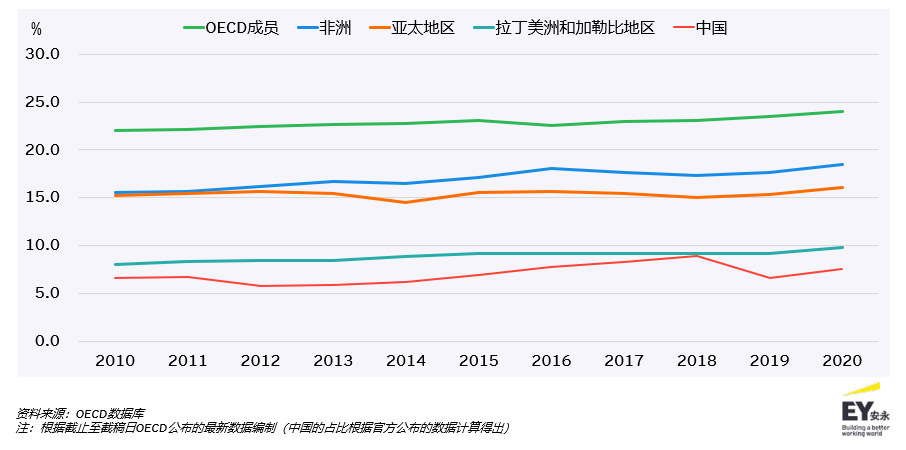

个人所得税收入(针对个人的所得、利润和资本利得征收的税收收入)占税收总收入的比(2010-2020):

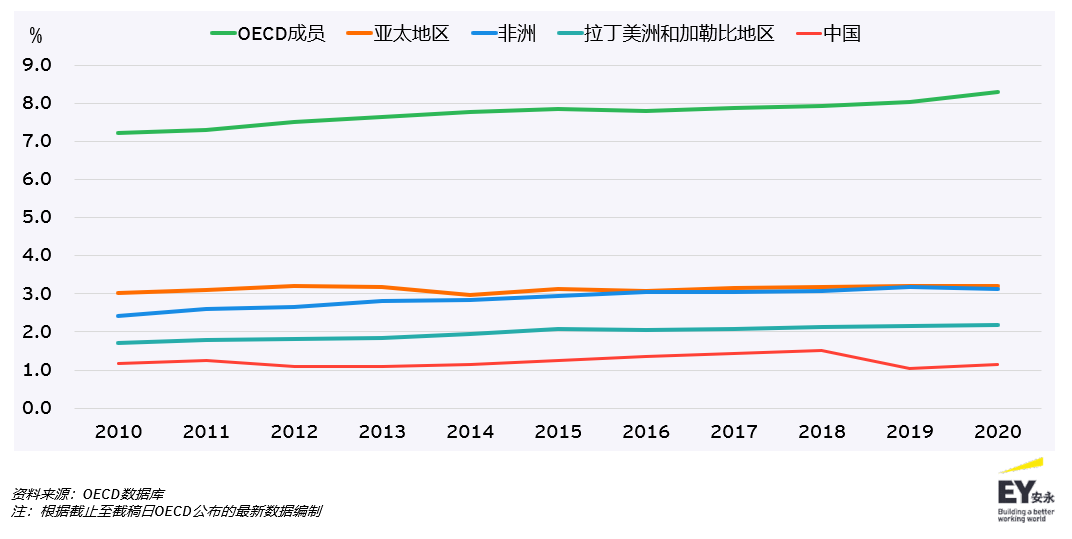

从个人所得税收入占GDP的比例而言,OECD成员平均值从2010年的7.2%增长至2020年的8.3%;亚太地区该期间的占比基本保持在3%左右,其中中国在十年间个人所得税占GDP的比例从发展趋势来看基本未有明显变化(2010年为1.2%,2020年为1.1%,中间有少许波动);非洲地区的占比从2010年的2.4%增长至2020年的3.1%;拉丁美洲和加勒比地区则占比最低,2010年为1.7%、2020年为2.2%。

个人所得税收入(针对个人的所得、利润和资本利得征收的税收收入)占GDP的比(2010-2020):

安永《2022-2023年指南》

内容概要

《2022-2023年指南》阐述了159个国家/地区截至2022年9月1日的个人税收制度和移民规则。具体而言,从个人所得税、其他针对个人征收的税种、社会保障、移民规则等方面出发,具体阐述了各国/地区的相关规则:

个人所得税制度概要:介绍纳税义务人、应税收入、股权激励、资本利得、税率以及扣除等相关规定;

其他针对个人征收的税种:遗产税、继承税、赠与税以及房产税等税种;

社会保障:包含医疗保险、养老保险、失业保险以及其他类型的社会保障缴费;

移民规则:简述了各类签证(临时签证、工作签证、旅游签证、居留签证等)及申办方法,以及家庭成员相关事宜的规定等;

人才吸引:针对研发、特定需求人才的优惠政策;

避免双重征税:个人境外所得税抵免相关规定以及各国/地区对外签署的避免双重征税协定/安排;

相关的税收征管和纳税申报要求。

个人所得税

比较《2021-2022年指南》,《2022-2023年指南》新增了文莱达鲁萨兰国、科特迪瓦共和国、摩洛哥、缅甸等国家/地区章节,对现行国家/地区的重大税收发展事项予以补充完善。其中,在居民个人所得税最高边际税率方面,绝大部分经济体与去年相比保持不变;部分经济体对税率进行了调整,如新西兰2021年度(2021年4月1日至2022年3月31日)最高税率为33%,2022年度(2022年4月1日至2023年3月31日)的最高税率已提高至39%。

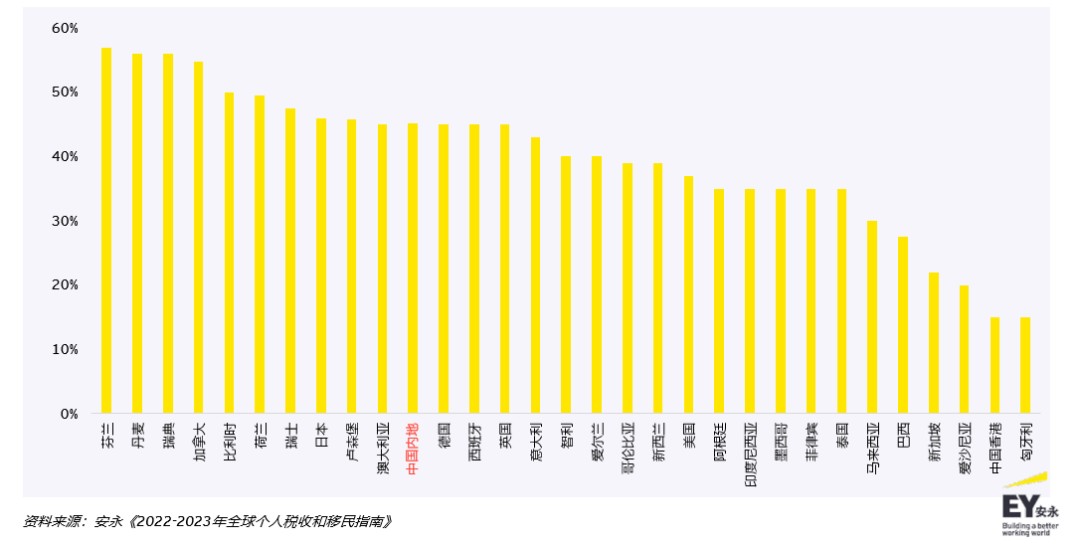

部分经济体个人所得税最高边际税率(以2022年9月1日的税率为准):

注:本图中的最高边际税率是指适用于该国家/地区居民纳税人一般收入的最高个人所得边际税率/综合边际税率。其中:

芬兰的最高税率为综合最高税率,由国家税、地方税、教会税各自的最高税率加总得出,未考虑按年计征的公共广播税(YLE tax)。

瑞典的税率由国家税(20%)和地方税(29%-36%)综合构成。

西班牙纳税人适用的最高边际税率,因纳税人所居住的自治区的边际税率不同而异。例如,居住在马德里的个人适用的最高边际税率为45%,居住在加泰罗尼亚的个人适用的最高边际税率为50%,本图中西班牙最高税率选取其首都马德里的居民最高税率。

加拿大纳税人因所在省/区域地方税率不同,最高边际税率(联邦和地方层面的综合税率)有所差异,本图中加拿大税率选取最高的综合税率。

瑞士的税率由联邦层面税率(11.5%)和州/市税率(12%-36%)综合构成。

美国个人,就其常规联邦税负而言,具体的适用税率取决于该个人是否已婚、是否进行联合申报,但最高档次的适用税率均为37%。

英国苏格兰地区的最高税率为46%。

具体的税率规定,参见《2022-2023年指南》各个国家/地区的“税率”章节。

移民政策

《2022-2023年指南》对各国/地区在签证及移民规则做出了详细阐述。相较于《2021-2022年指南》的变化方面而言,《2022-2023年指南》显示,部分国家/地区调整了签证门槛、签证类型等,例如:

新加坡提高了S准证(S Pass, SP)和就业准证(Employment Pass, EP)的薪资门槛,SP申请者的最低月薪要求从2,500新元(折合约1,883.09美元)提高至3,000新元(折合约2,259.70美元)(金融业为3,500新元)(折合约2,636.32美元),EP申请者的最低月薪要求从4,500新元(折合约3,389.55美元)(金融业为5,000新元)(折合约3,766.17美元)提高至5,000新元(折合约3,766.17美元)(金融业为5,500新元)(折合约4,142.79美元);

葡萄牙从2022年8月26日起为求职者和远程工作者设立了新的签证类型,并对其他现有签证类型做出调整;自2022年起调整了黄金签证(Golden Visa)的门槛,例如将基金移民投资额度从35万欧元(折合约38.17万美元)提高至50万欧元(折合约54.53万美元)等。

中国个人所得税制度发展

及改革趋势

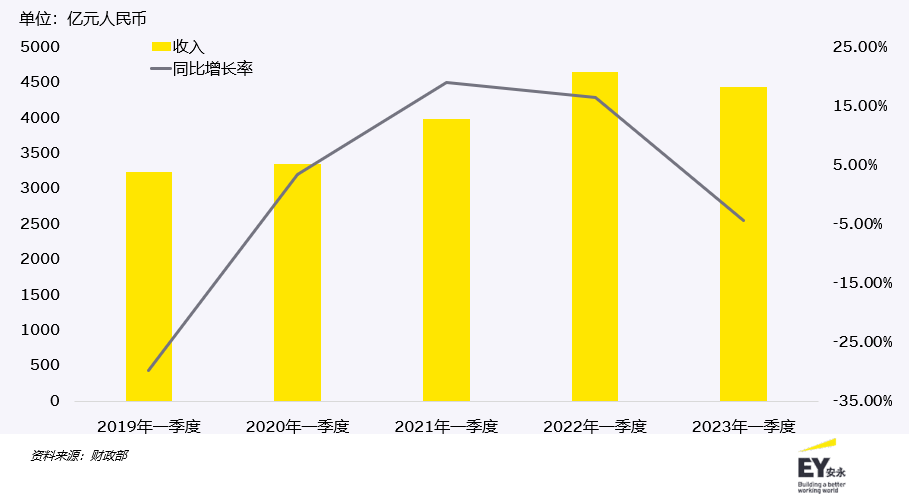

个人所得税是中国主要税种之一,是税收收入的重要组成部分。数据显示,今年一季度个人所得税收入4,400亿元人民币,同比下降4.4%,下降的主要原因是限售股转让等财产转让所得的下降较多。

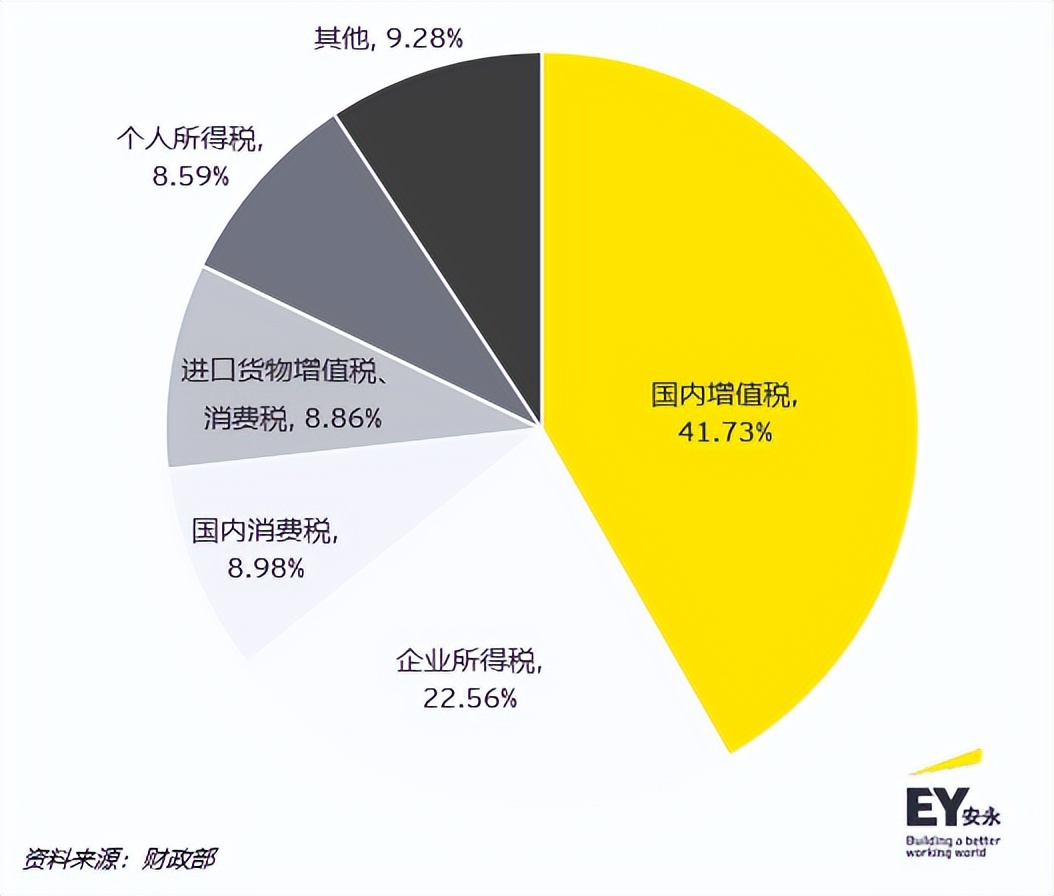

中国各税种收入占税收总收入之比(2023年一季度):

个人所得税收入及同比增长(2019年一季度至2023年一季度):

中国个人所得税制度重大改革事项及趋势

在2019年之前,中国个税制度的主要改革集中在对基本减除费用标准的调整之上;2019年起,中国个税制度发生实质性改革,从分类税制向分类和综合税制相结合的模式转变,即将工资薪金、劳务报酬、稿酬和特许权使用费4项所得纳入综合所得,另外还增加了专项附加扣除项目等。

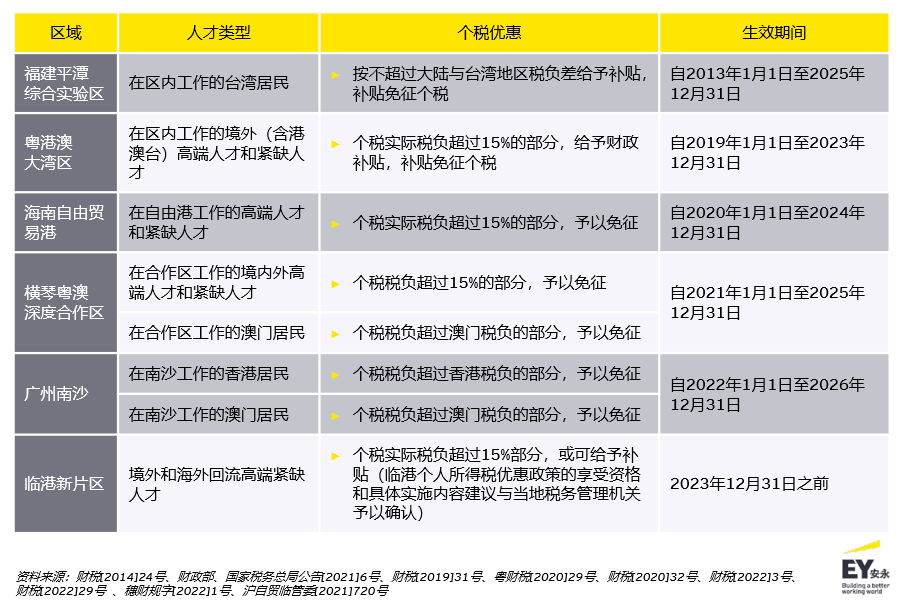

除此之外,另一项较为值得关注的个税改革是为了吸引人才而实施的税率优惠制度。在部分改革先行区,实施较低的有效税率政策,以吸引人才、推动创新。我们汇总了在规定地区工作的境内外人才适用的现行优惠政策,以供参考:

关于未来中国个税改革,今年三月份的第十四届全国人大一次会议提及,中国将优化个人所得税综合所得征收范围,完善专项附加扣除项目和标准。预计未来中国的个税制度设计将更加精准,以更合理地调节税收来源分配,继续扩大中等收入群体比重;对于高收入群体,继续加强监管。相关人员,应注意税收合规。