土耳其的企业税率在经合组织成员国中最具竞争力。土耳其的企业税法具有清晰、客观且协调一致的条款,符合国际标准。土耳其税法主要分为三大类:

1.所得税

土耳其税法包括两种主要所得税,即个人所得税和公司所得税。

1.1. 个人所得税

个人收入需缴纳个人所得税。收入是指个人在一个日历年度内获得的所有收入和收益的净额。个人收入可能包含以下一项或多项收入要素 :

农业利润;商业利润;工资和薪金;收入来自独立的个人服务;不动产及权利收入(租金收入);流动收入(资本投资收入);其他收入和收益。

土耳其的所得税税率

就业所得税等级

工资达到最低工资标准,无需缴纳所得税和印花税。这也适用于每日餐费和交通津贴,2023年的餐费和交通津贴分别设定为110土耳其里拉和56土耳其里拉。

非就业收入税级

例如:

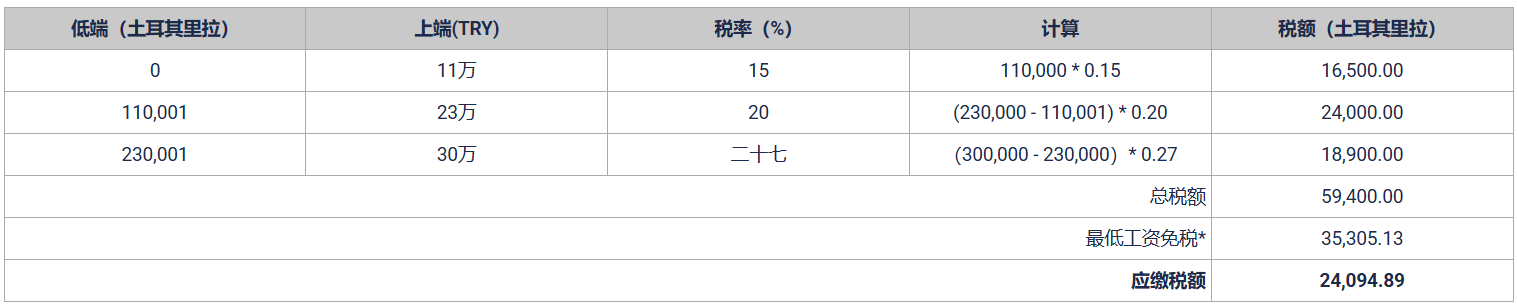

假设某人每年应税就业收入为 300,000 土耳其里拉,则应缴纳以下税额:

土耳其税收制度

* 2024 年,年度最低工资免税额为 35,305.13 土耳其里拉,适用于所有就业收入。

1.2. 企业所得税(CIT)

当所得税法规定的收入要素由企业取得时,应向该企业的法人征税。该法定义的企业纳税人如下:

资本公司;合作社;公共经济企业;协会和基金会拥有的经济企业;合资企业。

2023年,土耳其一般营业收入的企业所得税税率定为25%。然而,银行和金融机构(例如电子支付和货币机构、授权外汇机构、资产管理公司、资本市场机构、保险和再保险公司以及养老金公司)的税率为30%。此外,出口商的出口收入将享受5%的企业所得税减免。

2.支出税

2.1. 增值税(VAT)

增值税的一般适用税率为1%、10%和20%。商业、工业、农业和独立专业货物和服务、进口到该国的货物和服务以及因其他活动而交付的货物和服务均须缴纳增值税。

2.2. 特别消费税(SCT)

需缴纳特殊消费税的产品主要有以下四类,税率各异:

石油产品、天然气、润滑油、溶剂及溶剂衍生物;

汽车及其他车辆、摩托车、飞机、直升机、游艇;

烟草及烟草制品、酒精饮料;

奢侈品。

与每次交付都征收的增值税不同,SCT 仅征收一次。

2.3. 银行和保险交易税

银行和保险公司交易仍免征增值税,但需缴纳银行和保险交易税。该税针对银行的收入(例如贷款利息)征收。虽然一般税率为10%,但某些交易(例如消费贷款)自2023年7月起将按15%的税率征税。此外,银行间存款产生的利息税率较低,为1%。外币销售已引入0.2%的税率。

2.4. 印花税

印花税适用于各种文件,包括合同、应付票据、出资、信用证、保函、财务报表和工资单。印花税按文件价值的一定百分比征收,税率从0.189%到0.948%不等,某些文件则按固定价格(预先确定的价格)征收。

3. 财富税

财富税有三种:

房产税;

机动车税;

遗产税和赠与税。

在土耳其拥有的建筑物、公寓和土地需缴纳0.1%至0.6%的房产税,而不动产文化财产保护税则按房产税的10%征收。机动车税每年按固定金额征收,具体金额取决于车辆的车龄和排量。此外,遗产税和赠与税的税率为1%至30% 。

企业出海,身份先行—还是白给的

在全球有法案支持的投资移民项目中,土耳其护照项目是为数不多的一个大国项目。

在土耳其购买不低于40万美金的房产,就能全家一步到位拿护照。对申请人的学历、语言均没有要求,并且还没有移民监。房子在持有期间可出租, 像伊斯坦布尔这些地方的房子,租金回报率通常在3%-6%之间。房子持有3年后还能自由售卖,并且身份永久有效。这相当于,白给了一本护照。

依据2024年公布的最新统计数据,在全球范围内通过购置房产以获取土耳其护照的买家群体中,大俄买家因存在地缘政治避险需求、伊L买家因需规避经济制裁而分别位列前两位。东大买家则主要基于“全球资产多元化配置、子女国际教育规划”等需求,稳定地占据第三名的位置。此外,德国、英国等欧洲国家的买家在此领域的活跃度亦持续保持。

以上就是关于【土耳其税收制度 出海新机遇】的全部内容,收藏关注不迷路;如果想要了解更多关于 土耳其移民 的信息,欢迎免费咨询海尚出国移民专家。